삼성증권, 내년 대어급 IPO로 실적 반전 노린다

주관 기업 수·시총 규모 적어

상반기 성적표 업계 5위 그쳐

상반기 성적표 업계 5위 그쳐

|

그럼에도 삼성증권 IPO 주관 실적에 대한 기대가 커지는 이유는 내년 상장 예정인 '조단위 대어' 주관사단에 꾸준히 이름을 올리고 있기 때문이다. 얼마 전에는 최대 시가총액이 6조5000억원으로 추정되는 메가존클라우드의 주관사 선정에 박종문 삼성증권 대표이사가 직접 참석한 사실이 알려지며 업계의 주목을 받기도 했다.

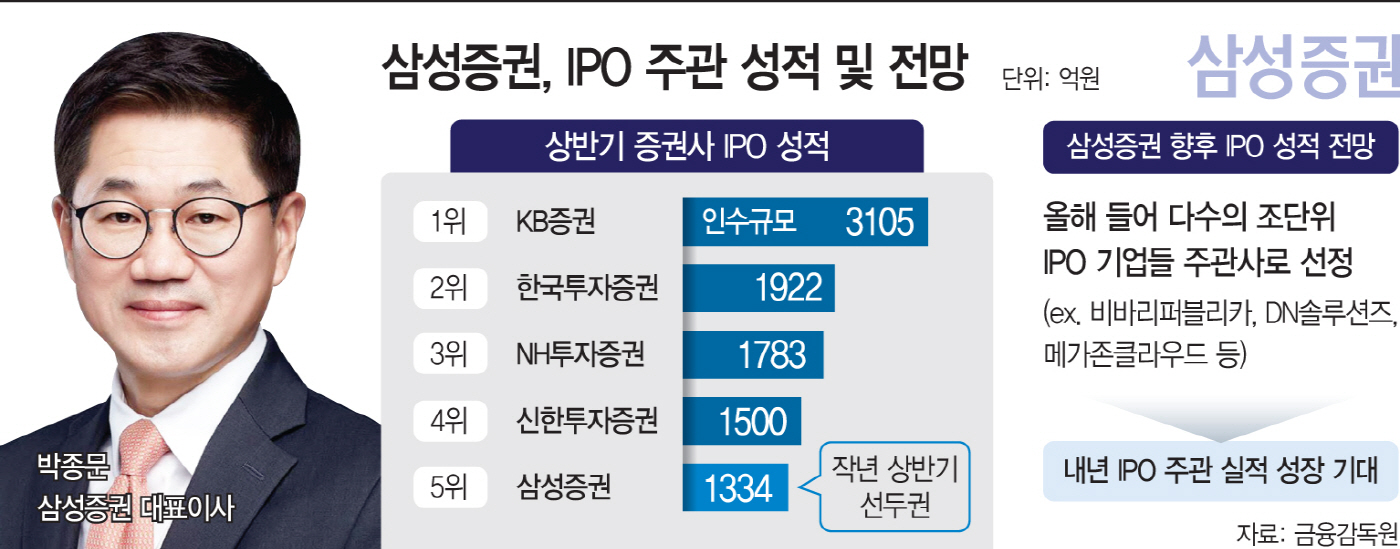

박 대표 체제의 삼성증권이 IPO 사업에 힘을 싣고 있다는 모습을 상징적으로 보여준 셈이다. 18일 금융감독원에 따르면 삼성증권은 올해 상반기 IPO 주관 실적에서 인수액 1334억원을 달성해 증권사들 중 5위를 차지했다. KB증권이 3105억원으로 규모가 가장 컸고, 한국투자증권(1922억원), NH투자증권(1783억원), 신한투자증권(1500억원)이 뒤를 이었다.

삼성증권이 이번 상반기 IPO 주관을 맡거나 인수에 참여한 기업들은 총 4곳이다. 대표 주관한 기업은 그리드위즈, 이닉스, 노브랜드인데, 인수액은 각각 560억원, 420억원, 168억원 수준이었다. HD현대마린솔루션의 경우 인수 회사로 참여해 인수액 186억원을 기록했다.

업계에선 대어들의 상장을 맡지 못했고, 주관 기업수도 적었다는 점을 부진 배경으로 꼽았다. 실제 삼성증권보다 앞선 KB·한국투자·신한투자증권은 모두 조단위 기업인 에이피알 혹은 HD현대마린솔루션의 주관을 맡았다. 대어를 주관하지 않은 NH투자증권의 경우 상반기 동안 7개 기업의 상장을 주관해 숫자에서 우위를 점했다.

삼성증권이 부진한 IPO 주관 실적을 기록했지만, 증권가에선 오히려 삼성증권을 견제하는 분위기다. 이는 올해 들어 삼성증권이 대어로 꼽히는 IPO 기업들의 주관사에 대부분 합류했기 때문이다. 실제 시가총액 7~8조원으로 전망되는 비바리퍼블리카(토스)부터 시작해 DN솔루션즈(3조원), 메가존클라우드(최대 6조5000억원) 등의 주관사단에 이름을 올렸다.

특히 최근에 진행됐던 메가존클라우드 주관사 선정 때는 박종문 대표이사가 직접 참석한 것으로 알려졌다. 주관사 선정 프레젠테이션(PT)에 대표이사가 참여하는 게 일반적이지 않다는 업계의 반응을 고려하면, 박 대표가 IPO 사업 강화에 힘을 쏟고 있는 것으로 해석된다. 또 조단위 대어들의 인수 규모가 IPO 주관 실적에 큰 영향을 주는 만큼, 증권업계에선 삼성증권의 향후 IPO 성적을 긍정적으로 전망하는 분위기다.

삼성증권 관계자는 "올해 상반기 동안 대어들을 포함해 IPO 주관사 계약을 맺었던 것들을 살펴보면, 내년이나 내후년쯤에는 IPO 실적이 크게 좋아질 것으로 예상된다"고 밝혔다.

많이 본 뉴스

연예가 핫 뉴스

오늘의 주요뉴스

- 韓·李, 민생공통공약 협의기구 합의…해병특검은 이견

- “서울시교육감 보선, 부정선거 저지”…국민혁명대회 연다

- 대통령실 “야권 계엄령 주장은 비상식적·거짓 정치공세”

- 檢 ‘뇌물수수 피의자’로 文 적시…2억원 대가성 여부 주목

- 김준영 성균관대 前 이사장, 아시아투데이 명예회장 위촉

- “전국 명품한우를 착한 가격에…추석 전 필수코스 됐어요”

- 의료개혁에 5년간 20조원…전공의 수련 지원 90배 증액

- ‘무소득’ 김옥숙, 재단에 147억 기부…‘盧비자금’ 의혹 증폭

- 현대차·삼성 ‘거침없는 상생’…추석 전 납품대금 3.3조 푼다

- 도심 곳곳 싱크홀에 시민 불안… “부실 토목공사가 원인”

![[단독] 확장 전략 통했다…신세계푸드, 삼성SDS 상암·..](https://img.asiatoday.co.kr/webdata/content/2024y/09m/01d/20240901010000026_77_50.jpg?c=202409011820?1)

![[속보] 한동훈·이재명 “2025년도 의대 증원은 더 이..](https://img.asiatoday.co.kr/webdata/content/2024y/09m/01d/20240901010000403_77_50.jpg?c=202409011820?1)